個人再生とは?デメリットと手続きの流れ・費用をわかりやすく紹介

個人再生(民事再生)とは、家や車などの財産を手放さずに借金を大幅に減らすことができる債務整理です。しかし、適用条件があるので誰でも必ずできるとは限りません。

- 個人再生とはなんだろう

- 個人再生するのに費用はどれくらいかかるのかな

- 個人再生をするデメリットは多いのだろうか

- クレジットカードの借金でもできる?

この記事では個人再生について、上記のような不安を持っている人に向けて個人再生の手続きの流れやメリット・デメリットなどをわかりやすく解説していきます。

個人再生すると、自己破産よりデメリットを少なくして借金を減額できるかもしれません。個人再生をしたらどうなるのか、できないケースもあわせて紹介していきます。

監修者

涌井 好文

神奈川県で社会保険労務士として開業登録

以後地域における企業の人事労務や給与計算のアドバイザーとして活動中

現在、涌井社会保険労務士事務所代表

涌井さん詳細ページはこちら

目次

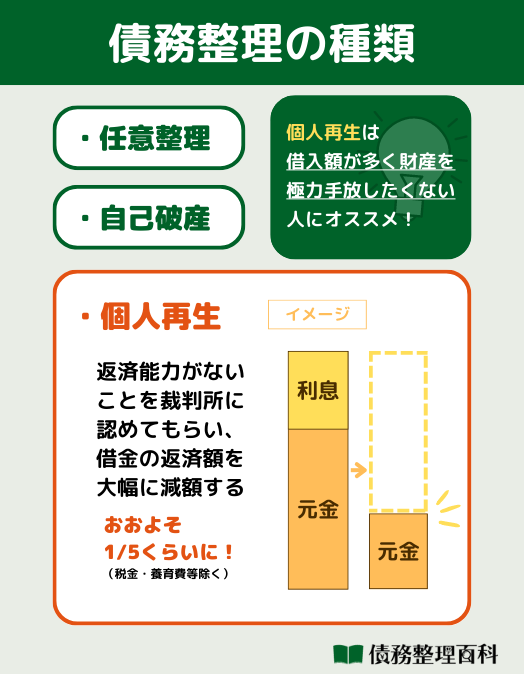

個人再生とは?わかりやすく解説

個人再生とは、借金が返せなくなった人が裁判所に「借金の返済ができない」ということを認めてもらい、税金や養育費などを除いたほぼ全部の借金の返済額を大幅に減額してもらうことを目的とした手続きのことです。

裁判所には「借金を減額して、これぐらいの金額をこのぐらいの期間で支払って完済します」という内容の書類を提出します。

個人再生後の返済は、3〜5年の分割形式で支払っていくように定められます。

個人再生には2種類ある

個人再生には「小規模個人再生」と「給与所得者等再生」の2つがあります。

小規模個人再生とは

「小規模個人再生」とは、主に小規模な自営業をしている人などを対象とした手続きで、利用するためには条件があります。

- 住宅ローンを除く借金などの総額が5,000万円以下であること

- 継続的な収入があること

- 債権者の過半数に賛成を得るかつ、反対した債権者の債権額の合計が、全債権額の2分の1を超えていないこと

給与所得者等再生とは

「給与所得者等再生」とは、給与を貰っているサラリーマンなどを対象とした手続きで、利用するためには条件があります。

- 住宅ローンを除く借金などの総額が5,000万円以下であること

- 継続的な収入があること

- 給料の金額が安定していること

どちらの方法で個人再生をするべき?

給与所得のサラリーマンは、必ず給与所得者等再生を選ばなくてはいけないということではありません。

しかし小規模個人再生をするには、債権者の過半数の賛成が必要です。認められないケースもあるので、それが予想される場合には給与所得者等再生を選びましょう。

個人再生の成功率

最高裁判所が公開している令和4年の司法統計によると、令和4年度における個人再生の総数は10,448件でした。そのうち、再生手続きが完了したものは9,611件にのぼり、個人再生の成功率は91.9%となります。

つまり、個人再生のほとんどは成功に終わると考えてよいでしょう。ただし、必ず失敗しないわけではありません。個人再生の失敗理由としては「取り下げ」や「棄却」などがあり、申し立てが通らないこともあるのです。

個人再生の成功率をアップさせるには、弁護士や司法書士などの専門家に依頼するのが一番です。自分で個人再生すると手順を間違えてしまう可能性もあります。個人再生すべきかも含め、まずは無料相談をおすすめします。

個人再生ができないケースとは?

個人再生に失敗した・できないケースの主な例

「個人再生に失敗した」という事態で考えられるケースは、以下のようなものです。

- そもそも個人再生ができる条件に当てはまっていない

- 弁護士・司法書士の指示通りに行動しなかった

- 虚偽の報告をした

よっぽどのことがなければ、個人再生に失敗することはほぼないと言えます。

しかし、個人再生を認めてもらうためには「履行テスト」が実施されます。一般的に半年ほどの間、指定口座へ借金を返済し、返済能力を判断されるのです。

万が一途中で返済を滞納してしまうなどでテストが継続できないと、借金の完済は見込めないと判断され、個人再生が失敗に終わるかもしれません。

- 継続した収入がない

- 定期的な収入があっても生活がギリギリで、借金を支払っていくことができない

- 住宅ローンや税金などを除く、一般の借金であるカードローンや消費者金融が5,000万円を超える

個人再生と自己破産の違いは?

個人再生と自己破産は、何が違うのでしょうか?以下の表に違いをまとめましたので、ぜひ参考にしてみて下さい。

| 個人再生 | 自己破産 | |

|---|---|---|

| 借金の減額率 | 全額から総額の10分の1まで※1 | 全額 |

| 信用情報機関 | 記載される | 記載される |

| 保証人 | 影響あり | 影響あり |

| 財産 | そのままでいいこともある | 手放す |

| 周りに知られる | 知られにくい | 知られやすい |

| 費用 | 40万円〜 | 30万円〜※2 |

| 期間 | 約6ヶ月〜1年 | 約3ヶ月〜※2 |

| 職業制限 | ない | ある |

| 収入 | 必須 | 無職でもOK |

| 借金の原因 | 問われない | 問われる |

※1 借金の額に応じて減額割合が変わります。※2 手続きにより異なります。

個人再生と自己破産は、

- 信用情報機関に事故情報が載り、5〜10年間クレジットカードやローンが契約できなくなる

- 保証人がついている借金は保証人に支払いの義務が移る

という点では共通していますが、費用や手続きの期間は個人再生と自己破産に大きな差があるわけではありません。

しかし、

- 家や車などの財産を手放すかどうか

- 周りにバレにくいか

- 手続き中就いてはいけない職業があるかどうか

- 継続した収入が必要か

- 借金の原因が問われるか

に関しては大きく異なります。

個人再生をする5つのメリット

では、具体的に個人再生のメリットとデメリットはなんでしょうか。まずは、個人再生をするメリットからご紹介します。

- 金融機関からの催促がなくなる

- 周りに知られる可能性が低い

- 条件により家を返済の対象から除外できる

- 借金をした理由が問われない

- 給与の差し押さえを停止できる

1. 金融機関からの催促がなくなる

個人再生を弁護士・司法書士に依頼すると、債務者の代理人となったことを債権者に通知する「受任通知」が送られます。

個人再生の手続きをしている間は、返済義務も一時的に停止するので、支払いに追われることもありません。

2. 周りに知られる可能性が低い

裁判所とのやりとりは、代理人である弁護士・司法書士が行います。

裁判所から送られてくる書類も弁護士・司法書士事務所の元に届くので、個人再生をしていることが周りにバレる可能性は低いでしょう。

また個人再生を行うと「官報」という政府が発行する広報誌に、名前と住所が掲載されます。

しかし官報は、一般の人が目にする機会は基本ないため、官報での掲載きっかけに周りに知られる可能性は低いでしょう。

3. 条件により家を返済の対象から除外できる

個人再生には「住宅ローン特則」という制度があります。

しかし住宅ローン特則を利用できるのは、住宅ローンを返済中の場合のみ。完済している場合は、住宅ローン特則が利用できません。

住宅ローンを完済した家は、本人の財産として見なされることになるため、借金の返済に当てられる可能性が高いでしょう。

4. 借金をした理由が問われない

個人再生では、借金の理由がたとえギャンブルや浪費だったとしても、手続きを行うことができます。

自己破産の場合は、同様の理由ですと基本的に手続きを行うことができないため、借金の理由がギャンブルや浪費だった場合は、個人再生を選ぶことになるでしょう。

5. 給与の差し押さえを停止できる

個人再生の手続きが始まると、弁護士・司法書士事務所は債権者に給与差し押さえの中止依頼をします。

それにより、給与は全額手元に入ってくるようになります。

個人再生の5つのデメリット

次に、個人再生のデメリットをお伝えします。

- クレジットカードやローンの利用ができなくなる

- 定期的な収入が見込めないと個人再生を利用できない

- 手続き費用が高い

- 保証人がいる場合は影響が出る場合もある

- 官報に載る

1. クレジットカードやローンの利用ができなくなる

個人再生をすると、ブラックリストに名前が載ります。

しかし一般的に、借金の返済期日から返済しないまま2ヶ月ほど経過すると、信用情報機関に事故情報が登録されることが多いです。そのため個人再生をしなくとも、借金を返せずに困っている方はブラックリストに名前が載ることは避けられないでしょう。

ただし考え方を変えれば、5〜10年経過すると事故情報は取り消されるので、家や車のローンをまた組めるようになります。

一度ブラックリストに載ったからといって、一生ローンが組めないということではありません。

2. 定期的な収入が見込めないと個人再生を利用できない

個人再生ができる条件の中に、継続的で安定した収入に基づいて返済の計画通りに借金が返せるかどうか、があります。

自己破産は定期的な収入がなくても手続きが可能ですので、定期的な収入が見込めない場合は、自己破産を検討したほうがいいかもしれません。

3. 手続き費用が高い

個人再生にかかる費用は、最安で約40万円〜からと言われ、住宅ローン特則を利用すればもっと費用は高くなります。

弁護士・司法書士事務所によっては、分割払いに対応しているところも多くあるので、その点も考慮して弁護士・司法書士事務所を選ぶといいでしょう。

4. 保証人がいる場合は影響が出る場合もある

個人再生が適用されるのは、個人再生をした本人のみです。

あらかじめ個人再生について、経緯や詳細を保証人に相談することをおすすめします。上記の点も含めて、本当に個人再生が必要かよく検討しましょう。

5.官報に載る

個人再生をすると官報に掲載されるデメリットがあります。官報は政府による機関紙で、個人再生を行うと氏名と住所が載ってしまうのです。

官報は公的な情報源のため、だれでも確認することができます。ゆえに、家族や知人にばれてしまう可能性もゼロとはいえません。

ただし、官報を日頃から熟読している人はそうそう多くありません。また、載っている情報もかなり多いので、個人再生をした人の情報は簡単に見つけにくいでしょう。

個人再生の手続きの流れ・必要な書類

ここからは、個人再生が実際にどのような流れで手続きをするか説明します。

手続きの種類や内容によって異なりますが、実際に手続きが完了するまでの期間は、6ヵ月~12ヵ月ほどかかります。

個人再生の手続きが終わり、返済を開始してから完済までの期間は3〜5年です。

1無料相談・契約内容説明

まずは、弁護士・司法書士事務所の無料相談を活用してみましょう。

無料相談では、個人再生のメリット・デメリットや手続き費用、今後のスケジュールについて弁護士・司法書士から説明を受けれます。

2受任通知発送

弁護士・司法書士事務所と契約を交わしたら、いよいよスタートです。

弁護士または認定司法書士が債権者に対して、受任通知を発送します。これにより、債権者からの催促の電話や書類が停止します。

また、弁護士・認定司法書士が債権者に取引の明細の開示を依頼し、取引履歴から借金額を特定します。必要な場合は過払い金請求をし、個人再生の申し立ての準備・書類作成を始めます。

3裁判所に申し立て

裁判所に作成した書類を提出し、個人再生の申し立てをします。裁判所によっては「履行テスト」が始まります。

返済が約束通りに実行できないと、個人再生が失敗となる確率が高くなるので注意しましょう。

4手続き開始

履行テストの結果などを参考に「個人再生委員」という個人再生の借金返済計画にアドバイスしてくれる者が、個人再生をすべきかどうかの意見書を裁判所に提出します。

個人再生委員からの意見書などに問題がなければ、裁判所が個人再生の手続きを開始する決定を下します。

5再生計画案の提出

個人再生の手続きが始まると、裁判所から各債権者に、再生手続きの開始決定が通知されます。

債権者が納得すれば、代理人である弁護士・司法書士事務所は再生計画案である借金の返済計画書を作成し、裁判所に提出します。

6裁判所が認可

裁判所が提出された再生計画案に基づいて、個人再生の認可をします。

7返済開始

認可された再生計画に基づき、債権者への返済が始まります。支払期間は原則、3〜5年です。

個人再生の費用相場

個人再生にかかる費用は裁判所に支払う分と、弁護士に支払う分とで分かれます。両方合わせると約50万円かかると言われています。

| 裁判所 | 約20万円〜 |

|---|---|

| 弁護士 | 約30万円〜 |

| 合計 | 約50万円〜 |

個人再生の費用は、借入先の社数や個人再生委員の選出有無によって、金額が変わってきます。また、住宅ローンを契約中の場合も、弁護士事務所によっては若干費用が変わってきます。

個人再生をはじめ、債務整理の費用が払えない時は分割払いを利用するのがおすすめ。分割払いに対応しているかは事務所によるので、費用といっしょに比較してみてください。

個人再生の完済後はどうなる?

個人再生で借金を完済した後、スマホやクレジットカードなど制限がかかっていた部分はどう変化するのでしょうか?ここからは、完済後について解説していきます。

スマホの分割購入はできる可能性が高い

スマホの分割購入は、10万円以下の機種であれば信用情報機関の確認が入らないため、分割購入が可能であるケースが多いようです。

10万円以上の機種など信用情報機関の確認が入る場合は、個人再生の認可が出てから5〜10年間は、分割購入できないこともあります。

クレジットカードを作れるのは事故情報が消えてから

クレジットカードを新規契約できるのは、信用情報機関の事故情報(ブラックリスト)が消えてから。つまり、個人再生の手続きを開始してから5〜10年です。

ですが、個人や信用機関によって異なりますので、事前に信用情報の確認を行いましょう。

また、キャッシング枠を利用しなかったり、個人再生の手続きをとったカード会社ではないクレジットカードを申し込むことで、審査に通りやすくなることもあります。

ローンは組めるのも事故情報が消えてから

スマホやクレジットカードの時と同様に、自動車ローンや住宅ローンが組めるのは、信用情報機関の事故情報(ブラックリスト)が消えてから。

ブラックリストから削除されたとしても、そもそもの審査内容(勤続年数・年収など)により、審査に落ちるということも考えられます。

個人再生を行った会社にローンを申し込む場合には、社内に履歴が残っていますので、審査には通らなくなることが多いようです。

個人再生時の注意点

個人再生をするときには、以下のポイントに気をつけましょう。

- 虚偽の申告をしない

- 再生計画案の提出期限を守る

- 新たな借入先を作らない

虚偽の申告をしない

個人再生を申し立てる際には、裁判所に対して「現在の財産」「債権者」「家計・収支」などの報告が必要です。所有している財産が明示された財産目録から、適切な評価額を検討し、個人再生の可否を判断します。

そのため、弁護士や司法書士からの質問に対しては、虚偽の申告はしないようにしましょう。

再生計画案の提出期限を守る

個人再生では裁判所に対し、返済計画をまとめた「再生計画案」の提出が必要です。この再生計画案には、「債権者に対してどのように返済をするのか」「借金の減額や分割払いによって、新しくなる返済の計画」を具体的に記載します。

また、再生計画案には一般異議申述期間から2ヶ月以内という提出期限が定められており、期限を守らないと個人再生の手続きが廃止されます。

申立または裁判所の職権により、2回までは伸長することが可能ですが認められない場合もあるので、できる限り提出期限は守りましょう。

新たな借入先を作らない

個人再生を弁護士や司法書士に依頼したあとで、新たに借入先を作ってはいけません。「個人再生」を言い換えれば、「支払いが不能になった」ことを意味します。

裁判所でそのように判断を下されれば、「債務者が悪意で加えた不法行為に基づく損害賠償請求権」とみなされて、個人再生の手続きで減額ができない「非減免債権」となります。そのため、個人再生を行う際は新たな借入先を作らないようにしましょう。

個人再生を弁護士・司法書士事務所に相談するメリット

- 専門的な知識でアドバイスが受けられる

- 個人再生以外の方法も提案してもらえる

- 複雑な手続きを任せられる

- 書面の作成を任せられる

- 申し立てが通りやすく成功の可能性が高くなる

- 債権者からの催促を止められる

個人再生は自分で行うことも可能ですが、専門的な知識や法律の知識が必要なため、一人で行うのは現実的ではありません。そのため、弁護士や司法書士の事務所に相談する方が良いでしょう。

依頼して契約をすれば費用はかかりますが、専門的な知識を持ったプロからアドバイスを受けられます。また、個人再生以外に最適な解決方法があれば提案してくれることも弁護士・司法書士の事務所に相談するメリットです。

弁護士や司法書士に依頼すると、各債権者に対して受任通知が送付されて取り立てや催促を止めることができる点も嬉しいポイント。メリットの方が多いので個人再生を検討している方は、弁護士・司法書士事務所に相談しましょう。

【費用比較】個人再生が得意な弁護士・司法書士事務所6選

「借金が返せない」「返済が終わる見込みがない」と個人再生を検討し始めたら、弁護士・司法書士の専門家に相談することをおすすめします。

無料相談を何回でも受け付けている弁護士・司法書士事務所も多数あるため、納得いくまで相談ができるでしょう。

もちろん、弁護士・司法書士が全員債務整理が得意というわけではありません。そこで、債務整理が得意なおすすめの弁護士・司法書士事務所をピックアップしました。

弁護士・司法書士事務所を探す時間がない方は、ぜひ参考にしてみてください。

※記載の金額は全て税込表示です。

1はたの法務事務所

はたの法務事務所は、東京都と大阪府に拠点があり、20万件以上の実績を持つ司法書士事務所です。

全国出張が無料なので、地方にお住まいでも気兼ねなく相談できます。

| 相談料 | 無料 |

|---|---|

| 個人再生 (税込) | 報酬金:385,000円〜 (再生委員に支払う費用としてプラス220,000円~) |

※1 100,000円以下の場合は12.8%(別途10,000円の計算費用を頂きます)

出典:はたの法務事務所

2ひばり法律事務所

ひばり法律事務所は、東京都墨田区に拠点を持ち、25年の実績を持つ法律事務所です。

相談は何度でも無料。電話は土日祝日対応しており、webも24時間365日相談可能です。また、依頼費用は分割可能です。

| 相談料 | 無料 |

|---|---|

| 個人再生 (税込) | 着手金:330,000円〜 報酬金:220,000円 経費:5,500円/1社あたり その他若干の諸費用あり |

※予納金・郵券・交通費・再生委員費用は実費

出典:ひばり法律事務所

3東京ロータス法律事務所

東京ロータス法律事務所は、東京都台東区に拠点を持つ弁護士事務所です。

相談は何度でも無料で、土日祝日も対応しています。メールでの相談も可能です。

| 相談料 | 無料 |

|---|---|

| 個人再生 (税込) | 着手金:330,000円 報酬金:330,000円 その他諸費用:55,000円 住宅ローン特則有 ¥110,000 |

出典:東京ロータス法律事務所

4 グリーン司法書士法人

グリーン司法書士法人は東京と大阪に拠点を構えています。全国どこからでも相談を受け付けており、女性スタッフも多数在籍。司法書士の雰囲気が伝わる動画も公開されているので安心して相談ができるでしょう。

相談料も着手金も0円なので、費用を少しでも抑えたい人におすすめです。平日だけでなく、土日祝日も対応しているので、無理なく自分のタイミングで相談ができますよ。

| 相談料 | 無料 |

|---|---|

| 個人再生依頼時の費用 (税込) | 【基本料金】 報酬:330,000円~ +55,000円 |

出典:グリーン司法書士法人

5アヴァンス法務事務所

アヴァンス法務事務所は、相談実績23万件を誇る大阪市中央区にある司法書士事務所。

女性のための相談窓口を設けており、安心して相談できます。相談は何度でも無料で、分割払いも可能。減額報酬0円なのが、嬉しいポイントです。

| 相談料 | 無料 |

|---|---|

| 個人再生 (税込) | 着手金:418,000円〜 住宅資金特別条項を利用する場合は473,000円 予納金、申立印紙代などの実費:40,000円程度 |

事件内容により別途追加料金が発生することがあります。

債権者が10社を超える場合は別途お見積りいたします。

出典:アヴァンス法務事務所

6弁護士法人ユア・エース

弁護士法人ユア・エースは、東京都中央区に拠点を持つ弁護士事務所。相談は無料で、24時間365日電話で受け付けています。

| 相談料 | 無料 |

|---|---|

| 個人再生 (税込) | 住宅ローンありの場合の着手金:330,000円 報酬金:330,000円〜 |

出典:弁護士法人ユア・エース

個人再生に関するよくある質問

条件を満たしていれば誰でもできますが、自身で申し立てを行うのは難しいので弁護士や司法書士に依頼しましょう。その方が申し立てが通りやすく成功の可能性が高くなります。

また、会社にもバレる可能性は低いです。個人再生申立がされたことを会社に通知することはありません。ただし、退職金を受け取る前であれば、勤務先に「退職金見込額証明書」の発行理由を正直に伝えてしまいバレる方もいます。

一方、小規模個人再生の場合は7年経過していなくてもできます。

まとめ

今回は、個人再生とは何か?手続きの流れと費用、メリット・デメリットをお伝えしました。

個人再生は、裁判所を介して利息だけでなく元本まで踏み込み、およそ5分の1まで減らして3〜5年で返済計画を立て、借金を返済します。

持ち家は残したいけど、利息カットだけでは借金の完済は見込めないときは個人再生が適していることが多いでしょう。

・本記事の内容は、本記事内で紹介されている商品・サービス等を提供する企業等の意見を代表するものではありません。

・本記事の内容は、本記事内で紹介されている商品・サービス等の仕様等について何らかの保証をするものではありません。本記事で紹介しております商品・サービスの詳細につきましては、商品・サービスを提供している企業等へご確認くださいますようお願い申し上げます。

・本記事の内容は作成日または更新日現在のものです。本記事の作成日または更新日以後に、本記事で紹介している商品・サービスの内容が変更されている場合がございます。

・本記事内で紹介されている意見は個人的なものであり、記事の作成者その他の企業等の意見を代表するものではありません。

・本記事内で紹介されている意見は、意見を提供された方の使用当時のものであり、その内容および商品・サービスの仕様等についていかなる保証をするものでもありません。