自己破産とは?メリットとデメリットを簡単にわかりやすく解説

自己破産とは、裁判所へ申し立てをして「支払い不能」と判断された際に借金の返済が原則免除になる債務整理の手続きのひとつです。

とはいえ、借金の返済が難しくなったからといってすべての人が自己破産の対象になるとは限りません。また、持ち家などの価値のある財産は手放すことになったり、しばらくクレジットカードを作れなくなるなどのデメリットもあります。

そこで今回は、自己破産とはなにか?という基本的なところから、手続きの流れや自己破産が可能な条件をわかりやすく簡単な言葉でまとめました。

自己破産の費用が払えない場合や手続き中にしてはいけないこと、自己破産後の人生で考えられるデメリット、家族や会社への影響なども詳しく解説していきます。

自己破産を検討している人は、ぜひ参考にしてください。

監修者

涌井 好文

神奈川県で社会保険労務士として開業登録

以後地域における企業の人事労務や給与計算のアドバイザーとして活動中

現在、涌井社会保険労務士事務所代表

涌井さん詳細ページはこちら

目次

自己破産とは?まずは簡単に解説

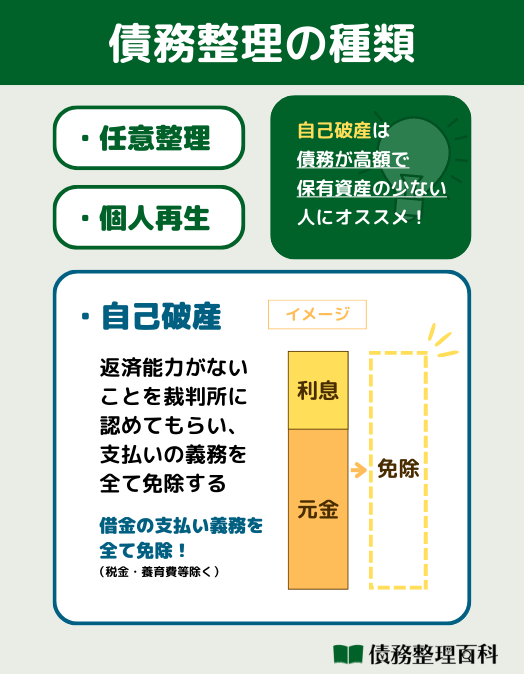

自己破産とは「債務整理」の方法の中のひとつで、未払いの税金等を除いた借金の支払い義務が原則全て免除される手続きのことです。

自己破産の手続きができる対象の人は、基本的に過去7年以内に借金の支払い義務の免除を受けたことがない方です。

「借金が返せない」という状況であれば、借金が1億円でも100万円でも申し込むことができます。また、消費者金融でも銀行ローンでも、友人からの借金でも手続きが可能。

自己破産をしても最低限の生活は保証され、仮に無職であったり、生活保護を受けていたとしても手続きはできます。

保証人でなければ、家族に支払い義務が移ることもありませんので、迷惑がかかるということもないでしょう。

法務省の統計によると、令和3年度の自己破産の利用者は68,240人でした。

債務整理は合法的な借金をなくす手続きであるため、自己破産をしたからといって後ろめたく思う必要はありません。

2つの手続き方法がある

自己破産の手続きには、「少額管財手続」と「同時廃止手続」の2つがあります。

少額管財手続

個人の自己破産の管財事件の多くが、「少額管財手続」をとります。管財手続とは、裁判所が選任した破産管財人が破産者の財産の調査・管理・換価・配当などの財産管理業務を代行する方法のことです。

管財手続では破産管財人に報酬を支払わなければならないため、破産者が裁判所に支払う予納金が高額になることがあります。

予納金は数十万円するため、破産者が支払えないケースも少なくありません。この「予納金」の負担を減らすために開始されたのが、少額管財手続です。

少額管財手続を利用すれば、破産者が裁判所に支払う予納金を少額におさえられるので、個人や規模の小さな会社でも破産手続きを行いやすくなります。

ただし、裁判所によっては少額管財手続を利用できないケースもあるので、注意が必要です。

同時廃止手続

同時廃止手続とは、破産管財人を立てずに行う自己破産の方法です。基本的に自己破産では、破産者の財産を調査・管理・換価し、債権者に平等に配当します。しかし、換価処分できる財産がまったくない破産者もいます。

そこで、余計なコストをカットするため、破産者が一定以上の財産を持たない場合、破産手続きを開始した時点で破産手続きを終了させるのが同時廃止手続です。

破産手続きの開始と終了が同時に起こるので、「同時廃止手続」と呼ばれています。

法律的にはイレギュラーな自己破産の手続きですが、個人の自己破産では同時廃止手続がおこなわれるケースも少なくありません。

自己破産のメリットとデメリット

自己破産するとどうなるのでしょうか。ここでは自己破産をした時のメリットとデメリットを調べました。

まずはメリットからお伝えします。

自己破産のメリット

- 借金の返済義務が免除される

- 無職や生活保護を受けていても申請できる

- 督促状や催促の電話が来なくなる

- 最低限生活していくための財産は残せる

借金の返済義務が免除される

これが一番大きいメリットではないでしょうか。

借金がいくらあったとしても、手続きをして裁判所に「現在の財産、収入から今後の支払いは不可能」と認められれば、今後一切返済義務はなくなります。

返済義務がなくなれば、収入を毎月の生活費にあてることができ、貯金もできますね。

なにより「借金を返さないといけない」「毎日のように請求の取り立てが来る」といった精神的なストレスから解放され、気分が穏やかになります。

過去と決別し、明るい未来のために生活を立て直す活力が出てくることでしょう。

無職や生活保護を受けていても申請できる

自己破産の申請に収入や立場の制限はありません。

仮に年収が300万円で借金が100万円の場合は、将来的に返済の見込みはあると判断されることが多いため、自己破産は認められないかもしれません。

督促状や催促の電話が来なくなる

最初に手続きを始めた時点で、お金を借りている業者からの督促状や催促の電話が来なくなり、精神的に楽になります。

もし借金を返せないままなにもせず放置していると、裁判所から「財産差し押さえ」を強制執行され、給料を差し押さえられるかもしれません。

自己破産の手続きが始まれば、給料も手元に入るので不安要素がかなり消えるでしょう。

最低限生活していくための財産は残せる

自己破産をしたら、何もかも身ぐるみ剥がされて何も残らなくなるわけではありません。

最低限生活していくための家具や家電、現金は残ります。自己破産をした後に稼いだ財産も、後から回収されることはありません。

自己破産のデメリット

次に、デメリットをお伝えします。

- ブラックリストに載る

- 家や車・携帯などの分割購入(ローンを組む)ができなくなる

- 高価な財産は手放さないといけない

- 手続き中は引っ越しや職業など一部制限される

- 保証人がいる場合は支払いを請求される

ブラックリストに載る

「自己破産をするとブラックリストに載る」という言葉を聞いたことがあるという方もいるかもしれません。正式にはブラックリストは専門用語ではなく、ブラックリストという名簿が存在するわけでもありません。

信用情報のデータベース上では、「自己破産を行った」もしくは「ローンの支払いを延滞した」という事実のみが掲載される仕組みです。

このような情報が登録されてしまった場合、信用情報に事故情報として載ってしまうので、信用を著しく失うことになります。

その結果、クレジットカードや各種ローンの審査に通ることができなくなってしまいます。消費者金融の審査であっても落ちる可能性があります。

将来車の購入や住宅の購入など、ローンが必要な買い物を検討している方は不利になってしまうので、注意が必要です。

高価な財産は手放さないといけない

高価な財産は「換金して返済に充てられるのでは?」と考えられるので、換価・処分されるため原則として手放さないといけません。

処分される財産は裁判所によって異なりますが、一般的には

- 持ち家

- 車

- 99万円を超える現金

- 20万円以上の価値を持つ物品や不動産

などは、処分の対象になります。

手続き中は引っ越しや職業など一部制限される

自己破産の手続きを始めると、以下のように決定するまで制限される職業があります。

- 弁護士

- 宅地建物取引士

- 税理士

- 司法書士 など

自己破産の手続きが終わると解除されますが、もともと制限される職業に就いていた場合は、退職しないといけなくなります。

また、手続き中は悪質な取引をしていないか郵便物をチェックされたり、引っ越しをする時に裁判所の許可が必要になることがあります。

保証人がいる場合は支払いを請求される

自己破産が適用されるのは自己破産をした本人のみです。

ですので、自己破産をした借金に保証人がいる場合、保証人に借金の支払い義務が課せられるため、あらかじめ経緯や詳細を伝え、理解してもらいましょう。

事前に自己破産について保証人に相談することをおすすめします。

上記の点も含めて、本当に自己破産が必要かよく検討しましょう。

官報に掲載される

自己破産を行ったという情報は、国が出している公報紙である「官報」に掲載されます。官報は政府公報センターで販売されています。

一般の方は官報という存在自体を知らないという方が多いため、知り合いが官報を見て自己破産を知る、というケースは少ないです。

政府公報センターに行くことができない方でも、インターネットから直近の30日分の官報をPDF形式で見ることが可能です。

情報を悪用されてしまう可能性があるので、注意してください。

郵送物の制限を受けてしまう

自己破産した方の郵便物は管財人の管理下に置かれることになるため、郵送物の制限を受けてしまう点がデメリットです。

手紙などの中身を他人に見られたくないという方にとっては、大きなデメリットに感じてしまうでしょう。

自己破産の事実を家族に内緒にしているケースでは、開封済みの郵便物が管財人から送付されることを不審に思われてしまいます。

自己破産と他の債務整理との違い

ここでは、自己破産以外の債務整理方法について解説します。

任意整理の特徴

任意整理とは、裁判所を通さず債務者と債権者が直接話し合って返済に関する和解を結ぶことです。弁護士や司法書士が代理人となって債権者に直接交渉することにより、利息・遅延損害金のカットや返済期間の延長を目指します。

自己破産と同様、借金の督促や取り立てがなくなるので、精神的な負担も減らせます。すべての借金を整理するのではなく、一部の借金だけを整理することも可能です。

ただし、任意整理は、債権者が話し合いに応じなければ行えません。交渉がうまくいかなければ、希望通りに負担を減らせない可能性もあります。元本以上の大きな減額は望めないことも、おぼえておきましょう。

| 自己破産 | 任意整理 | |

|---|---|---|

| 減額できる借金 | 全額 | おもに利息分 |

| 費用 | 20〜50万円 | 5〜10万円 |

| リスク |

|

|

| 裁判所とのやりとり | あり | なし |

個人再生の特徴

個人再生は、借金を大きく減額してもらうための手続きで、裁判所を通して手続きします。個人再生のメリットは、借金の額に応じて、最大10分の1まで借金を減らせることです。

自己破産のように借金の支払い義務がなくなるわけではありませんが、債権者の同意さえあれば、返済の負担を大きく減らせます。

ただし、個人再生は借金の返済が続くので、ある程度安定した収入がある人でないと利用できません。無職やフリーターなど、安定的な継続収入がない人は個人再生の手続きができないので注意しましょう。

| 自己破産 | 個人再生 | |

|---|---|---|

| 減額できる借金 | 全額 | 借金を最大1/10に減額 |

| 費用 | 20〜50万円 | 30〜100万円 |

| リスク |

|

|

| 裁判所とのやりとり | あり | あり |

過払い金返還請求の特徴

過払い金返還請求とは、法律で定められた上限金利を超過して支払ったお金を、債権者から返してもらう手続きのことです。

消費者金融からの借り入れやクレジットカードのキャッシングなど、金利が15%以上の借金が対象になります。過払い返還請求は自分でも行えますが、手続きや交渉が難しいため弁護士などに依頼するのが一般的です。

過去の借金の過払い金が戻ってくれば、現在の債務整理に使えます。返済中の借金に対して過払い金返還請求を行えば、借金がゼロになるケースもあるようです。

過払い金には時効があるので注意が必要です。借金の完済から10年経過してしまうと、過払い金返還請求はできません。

| 自己破産 | 過払い金請求 | |

|---|---|---|

| メリット | 借金を支払う必要がなくなる | 違法金利を超えた分の支払い免除 |

| 費用 | 20〜50万円 | 減額できた分の11%程度 |

| リスク |

|

|

| 裁判所とのやりとり | あり | なし |

自己破産するとできなくなること・できること

自己破産するとできなくなること

養育費の受け取り(半分のみ)

自己破産を行うと、養育費は差し押さえ対象財産になってしまうので、それ以降は受け取ることができなくなってしまいます。

ただし、受け取れないのは半分のみなので、全額もらえなくなるわけではありません。

中には全額受け取れるケースもあるようです。

金融機関からの借り入れ(10年間)

自己破産すると、10年間はCICなどの個人信用情報機関に自己破産したという情報が掲載されてしまいます。

その結果、返済能力の信用を失ってしまうため、クレジットカードやカードローンの審査に通らなくなってしまうのです。

公的な資格を使った仕事(破産手続中のみ)

自己破産の手続きが行われている間は、弁護士や公認会計士など、公的な資格を使用した仕事に就くことができません。

ただし、資格が使用できなくなるのはあくまで破産手続き中のみで、手続きが完了すれば再び使用できるようになります。

賃貸保証会社を使って家を借りること

自己破産を行うと、賃貸保証会社を使って賃貸を借りることができなくなってしまいます。

なぜなら、賃貸保証会社は審査の際に個人信用情報を確認するため、自己破産したことがばれてしまうのです。

今後引っ越しを検討している方は注意が必要です。

自己破産してもできること

銀行口座の作成

一般的に自己破産を行う際、破産者は資産を持つことができないため、銀行の預金口座を解約しなければいけないこともあります。

そのため、銀行の口座が今後開設できなくなってしまうイメージを持つ方もいますが、実際には銀行の通帳を作成することは可能です。

年金の受け取り

自己破産を行っても、年金を受給することはできます。なぜなら、年金は差し押さえることができない財産であるからです。

例え自己破産で今まで所有していた資産を全て没収されてしまったとしても、年金で生活することは可能です。

国内への引っ越し

自己破産を行っても、国内であれば引っ越しは可能です。ただし、破産手続き中に海外へ移住することは難しいことを覚えておきましょう。

ちなみに、自己破産が認められた後であっても、国内への引っ越しは問題なく行うことができます。

出張や旅行

確かに破産者は破産手続中、裁判所の許可がなければ居住地を離れることができないという制限が設けられています。

しかし、自己破産を行っても移動の自由が妨げられることはないため、出張や旅行に行くことはできるので安心してください。

スマホの契約

自己破産を行ってもスマホの契約は問題なく行うことが可能で、破産手続きで契約解除されるということもありません。

ただし、スマホの端末を分割払いで購入していて残債が残っているケースは、強制解約になってしまう可能性があるので注意が必要です。

生活保護の申請

生活保護の法律上の要件に自己破産をしていないことは要件になっていないため、自己破産をしても生活保護の申請をすることは可能です。

自己破産をするとブラックリストに載ってしまうため、10年間は借金ができません。そんな時に生活保護は大きな助けになるでしょう。

自己破産の流れと手続き方法

ここでは、自己破産が実際にどのように進んでいくか、という流れと手続きの方法を説明します。

弁護士を通して自己破産手続きを行うときの流れ

1無料相談を予約する

最初に、弁護士・司法書士事務所の電話やwebから無料相談を予約しましょう。その後、電話または対面で弁護士・司法書士と相談します。

- 本当に自己破産が必要なのか

- 自己破産をしたときのデメリット

- 手続きの費用の詳細

- 今後のスケジュール

説明を聞いた上で本当に自己破産が必要か判断し、契約をします。

2書類を弁護士・司法書士事務所に持っていく

契約が終わったら、弁護士・司法書士が債権者に対して「受託通知及び債権調査へのご協力のお願い」を発送します。

その後、自己破産の手続きをするために必要な各種書類を揃えて、事務所に持っていきます。

自己破産手続きに必要な書類一覧

自己破産の申告を行う際、まずは手続きに必要になる書類一式を揃える必要があります。主な書類については以下の通りです。

- 自己破産申立書

- 陳述書

- 債権者一覧表

- 住民票

- 給与明細

- 源泉徴収票

- 資産目録

- 預金通帳の写し

- 住所が証明できる書類 など

上記の書類は、自己破産を申し立てる本人が申し立ての前に用意しておく必要があります。専業主婦や学生、無職で収入の無い方は、源泉徴収票の代わりに非課税証明書の提出が必要です。

書類に不備がないかなど不安な方は、弁護士や司法書士と相談をしながら間違いのないように進めていきましょう。

3確定すると、自己破産の手続きが終了する

書類を元に、弁護士・司法書士が自己破産の申立書を作成し、管轄の地方裁判所に提出します。

裁判所で今後の支払いが不可能であると認められると、すべての借金を返済する義務がなくなります。

自己破産の手続きが終了するまで、約3〜6ヶ月かかります。

管財事件の手続きの流れ

破産管財人との面接(期間:即日)

破産手続きが開始されるのと同時に破産管財人が選任され、破産手続き開始の1~2週間後に管財人面接が行わることがあります。

面接では、管財人は弁護士が裁判所に提出した申立書をもとに、以下のような内容を質問します。

- 借金の内容

- 借金をした時期

- なぜ借金をしてしまったのか

- 現在の収入や財産の有無

通常、管財人面接は30分程度で終了することが多いですが、内容によっては1時間以上かかってしまうこともあります。

破産することについて怒られるのでは?と不安に思うかもしれませんが、そのようなことはないのでご安心ください。

破産管財人による換価処分(期間:3カ月程度)

債務者に借金の返済義務がなくなるにも関わらず資産があるのは不公平であるため、資産は破産管財人によって適切に換価されます。

破産法人・破産会社から預貯金通帳、銀行印、キャッシュカードなどが破産管財人に引継がれた後、預貯金口座をすべて解約する流れです。

換価処分にかかる期間は、換価すべき財産の数や種類によっても大きく異なりますが、3ヶ月程度を目安に考えておくと良いでしょう。

債権者集会(期間:即日)

破産手続きが開始されてから3ヶ月が経過した頃、債権者に経過を報告し意見を聴く目的の「債権者集会」が開かれます。

債権者集会は裁判所の管理下のもと開催され、破産管財人から今回の事件の概要や、財産・収支の報告が行われます。

債権者集会は、債権者から罵声が飛ぶなど怖いイメージを持つ方もいるかもしれませんが、大きな騒ぎやトラブルはほとんど起こりません。

免責審尋(期間:即日)

免責審尋は、破産者の免責を認めるべきかどうかを判断するため、裁判官が破産者と面談をしてさまざまな質問をするための手続きです。

免責審尋で主に問題になるのは、破産者にギャンブルや浪費、投資の失敗、財産隠しなど免責を許可すべきではない事情がある場合です。

特に問題がなければ、破産管財人が免責に関する意見を述べる程度で終了します。

同時廃止の手続きの流れ

申立て準備

通知を送付して債権者からの請求をストップさせた後、何度か弁護士事務所に足を運び、申し立てに必要な資料を揃えて書類の作成を行います。

必要な書類については、職業や家族構成、所有財産などによっても異なるので、通常は依頼した弁護士の聞き取りの上で決定されます。

破産(同時廃止)申立て

申立て準備が全て整ったら、裁判所に書類を提出して同時廃止の申し立てを行いましょう。

提出書類に不備がなく、裁判所による免責審尋でも問題がないと判断されると、破産手続が開始されます。

破産手続開始決定+破産手続廃止決定(同時廃止決定)

裁判所が同時廃止決定を出すと、債権者から免責についての意見を聞く期間が設定されます。

ただし、裁判所がチェックを行った結果、同時廃止事件として申立てをしても、管財事件とされるケースもあります。

免責許可決定

債権者が免責に意見を出すことはほとんどないため、裁判所は特別な事情がない限り、同時廃止決定の2ヶ月後程度に免責許可決定を出します。

その後、通常なら免責許可決定が出てから1ヶ月程度経過して、免責許可決定が確定するという流れが一般的です。

これにて自己破産手続が終了ということになります。

自己破産ができる人の条件とは?

債務の支払いが不可能

自己破産は誰でもできるものではなく、大前提として、債務者は裁判所から支払いが不可能であることを認められる必要があります。

この支払いが不可能である状態というのは単に借金の総額が大きいだけではなく、以下のような事情を含めて総合的に判断されます。

- 資産の総額と内容

- 収入状況

- 家族構成

- 生活状況

- 借金をしている事情

上記のような事情を踏まえても返済能力がない、と裁判所に判断された場合に、自己破産の手続きを進めることが可能です。

例えば借金が収入や資産を上回っているようなケースや、保有資産が換金できないケースなどが挙げられます。

債務が高額

主に100万円以下の債務であるケースなど、債務が少額である場合には返済が可能であると判断されるため、自己破産が認められにくいです。

一方、債務が高額であっても、以下のような借金の返済に充てることのできる資産を持っている場合には、返済可能であると判断されます。

- 車や住宅などの資産を持っている

- 親戚などに返済を援助してくれる人がいる

- 返済期限を延ばすことで返済できる可能性がある

- 将来的に収入アップが見込める

反対に、100万円以下であっても生活保護受給者など、やむを得ない事情がある場合には、自己破産が認められるケースもあります。

債務が非免責債権ではない

非免責債権とは免責許可決定の効力が及ばない債権のことを言い、債務が非免責債権でない場合は自己破産が認められます。

非免責債権となるものには、主に以下のような債権が挙げられます。

- 税金関係

- 公共料金

- 社会保険料

- 損害賠償金

- 慰謝料

自己破産を行っても、上記のような債権については免責手続後も免責されずに残り続けることがあります。

ちなみに、生活費や養育費なども非免責債権であるため、自己破産を行ったからと言って支払いが消滅することは基本的にありません。

免責不許可事由に該当しない

自己破産が認められない原因・事実のことを免責不許可事由と言い、自己破産によっても帳消しできないものです。

しかし、債権者に酷な行為を行った事実がある場合、例外的に借金が免除されないことがあるので注意が必要です。

以下のような免責不許可事由に該当しないという方は、自己破産を行うことができます。

- ギャンブルによる借金

- 浪費による借金

- 財産に関する書類の偽造や隠ぺい

- 闇金での借り入れ

- 換金行為

ただし、免責不許可事由に該当する場合でも、自己破産手続きを行った結果、裁判所から認められるケースも例外的にあります。

予納金が支払える

自己破産の手続きをする際には、裁判所にある程度まとまった金額の「予納金」を支払う必要があります。

支払った予納金は破産申し立ての手数料や、官報公告費などに使用され、費用の相場は自己破産の手続きの種類によっても異なります。

| 自己破産の手続きの種類 | 予納金の相場 |

|---|---|

| 同時廃止事件 | 1~3万円程度 |

| 少額管財事件 | 20万円程度 |

| 管財事件 | 50万円程度 |

予納金を支払うことが出来る方は、自己破産の申し立てが可能ですが、支払いが厳しい場合は分割払いや積み立てなどを行いましょう。

裁判所によっては、予納金の一括払いが困難な場合に、半年ほど自己破産の手続きを保留してくれるケースもあります。

職業制限に対応できる

自己破産を行うと、職業によっては制限を受けることがあります。以下の職業の方は一定期間は仕事に就けなくなるので注意が必要です。

- 警備員

- 弁護士

- 司法書士

- 宅地建物取引士

- 保険外交員

責任のある立場の方など、仕事を離れられないというケースの場合、自己破産を申し立てることはできません。

自己破産できないときの選択肢は2つ

自己破産できないときは、他の債務整理を検討するのがおすすめです。主な選択肢は、「任意整理」と「個人再生」の2つあります。

任意整理が適したケース

任意整理が適したケースは以下のとおりです。

- 安定した収入がある人

- 利息が高い人

- 保証人に迷惑をかけたくない人

債務整理後も元金の返済を続けなければならない任意整理は、安定的な収入があることが手続きの条件です。

任意整理で減らせるのは利息や損害遅延金であり、元金は減らせないので、利息が高く設定されている人にも適しています。

元金が多くて収入が少ない人にはあまりメリットがありません。

任意整理は、手続きする借金を選べることも特徴です。

借入先が複数ある場合、保証人がついてない借金だけを整理すれば、保証人に迷惑をかけることもありません。

個人再生が適したケース

個人再生が適したケースは以下のとおりです。

- 安定的な収入がある人

- 借金が高額な人

- 処分したくない財産を持っている人

- 住宅ローンがある人

- 職業の制限がある人

個人再生も、任意整理と同じように借金を支払い続けなければならないので、安定的な収入がある人しか手続きできません。

任意整理と異なるのは、借金を最大で10分の1にまで減らせる点です。借金が高額な人は、返済の負担を大幅に減らせます。

とはいえ、借金の総額が5,000万円を超えると個人再生はできないので注意が必要です。

原則、個人再生は財産を処分されないので、大切な財産がある人にもぴったりです。住宅ローン特則を使えば、マイホームに住み続けられます。

自己破産のように職業を制限されないので、宅地建物取引士や保険外交員の仕事をしていて、今後も続けたい人にも向いています。

自己破産は弁護士・司法書士に依頼するのがおすすめ

「借金が返せない」「返済が終わる見込みがない」と自己破産を検討し始めたら、専門家である弁護士・司法書士に相談することをおすすめします。

無料相談を何回でも受け付けている弁護士・司法書士事務所も多数あるため、納得いくまで相談ができます。

もしかしたら、自己破産ではない方法で借金問題を解決できるかもしれませんので、一人で抱え込まず、専門家の力を借りましょう。

自己破産にかかる費用相場は?

自己破産の際に必要になる弁護士費用の相場は、20~50万円程度であることが一般的ですが、あくまで目安の金額です。

なぜ同じ手続きでも、依頼する弁護士によって費用に差があるのかというと、弁護士は報酬額を自由に決めることができるからです。

ただし、自己破産時の報酬の内訳についてよく理解していれば、不当な高額請求をされる心配はほとんどありません。

その他、自己破産自体にかかる費用としては、収入印紙代、郵券代、予納金などが挙げられます。

収入印紙代は1,500円程度ですが、郵券代は借金をしている会社数に応じて増えていきます。

【費用比較】自己破産が得意な弁護士・司法書士事務所6選

ここでは、自己破産などの借金問題が得意な弁護士・司法書士事務所をまとめました。どの弁護士・司法書士事務所に依頼したらいいかわからないという人は、ぜひ参考にしてください。

※表示されている金額は全て税込です

1はたの法務事務所

はたの法務事務所は、東京都と大阪府に拠点があり、20万件以上の実績を持つ司法書士事務所です。

全国出張が無料なので、地方にお住まいでも気兼ねなく相談できます。

| 相談料 | 無料 |

|---|---|

| 自己破産依頼時の費用 | 基本料金:300,000円~※3 |

※3 但し少額管財事件はプラス200,000円~

出典:https://hikari-hatano.com/

2ひばり法律事務所

ひばり法律事務所は、東京都墨田区に拠点を持ち、25年の実績を持つ法律事務所です。相談は何度でも無料。

電話は土日祝日対応しており、webも24時間365日相談可能です。依頼費用は分割可能です。

| 相談料 | 無料 |

|---|---|

| 自己破産依頼時の費用 | 基本料金:220,000円 報酬金:220,000円 経費:1社/5,500円 その他諸費用 |

出典:https://www.hibari-law.net/

3東京ロータス法律事務所

東京ロータス法律事務所は、東京都台東区に拠点を持つ弁護士事務所です。

相談は何度でも無料で、土日祝日も対応しています。メールでの相談も可能です。

| 相談料 | 無料 |

|---|---|

| 自己破産依頼時の費用 | 着手金:220,000円 報酬金:220,000円 諸費用:55,000円 管財人引継予納金:200,000円~ |

出典:http://tokyo-lawtas.com/

4 グリーン司法書士法人

グリーン司法書士法人は東京と大阪に事務所を構えています。LINEやオンラインでの相談も受け付けているので、全国どこにいても依頼が可能です。

着手金はかからないので、「初期費用が用意できない」と手続きを諦めていた人も、まずは相談してみると良いでしょう。

| 相談料 | 無料 |

|---|---|

| 自己破産依頼時の費用 (税込) | 【同時廃止事件】 報酬:264,000円~ 着手金:無料 報酬:429,000円~ |

出典:グリーン司法書士法人

5アヴァンス法務事務所

アヴァンス法務事務所は、相談実績23万件を誇る大阪市中央区にある司法書士事務所。

女性のための相談窓口を設けており、安心して相談できます。相談は何度でも無料で、分割払いも可能。

減額報酬0円なのが嬉しいポイントです。

| 相談料 | 無料 |

|---|---|

| 自己破産依頼時の費用 | 基本料金:220,000円 成功報酬:77,000円 申立印紙代などの実費:40,000円 |

出典:https://avance-jud.jp/

6弁護士法人ユア・エース

弁護士法人ユア・エースは、東京都中央区に拠点を持つ弁護士事務所。相談は無料で、24時間365日電話で受け付けています。

| 相談料 | 無料 |

|---|---|

| 自己破産依頼時の費用 | 基本料金:605,000円〜 |

出典:https://amane-law.or.jp/

自己破産で家族や会社に与える影響

自己破産をすると、親族や子供、配偶者などの家族や勤務している会社にどのような影響を与えるのでしょうか。

自己破産が家族に与える影響

自己破産をすると、車や家など資産価値のある物は手放す必要があります。

そのため、引っ越しをしないといけなくなったり、車がなくなって不便な生活になるかもしれません。

予定にない引っ越しや車のない生活は少なからず家族にストレスをあたえるでしょう。

よく誤解されているのが「自己破産をしたら配偶者や親族に支払いが要求される」ということに関してですが、保証人でない限りはそのようなことは一切ありません。

自己破産が会社に与える影響

もし会社からも借り入れがある場合には、裁判所から通知が届くため会社に知られてしまうことになります。

そうでない場合は、誰かに書類を見られたり、自分から話さない限りバレることはありません。そのため、会社に与える影響はほとんどないといってもいいでしょう。

自己破産に関するよくある質問

いずれも経験豊富な弁護士・司法書士が借金問題の解決をサポートしてくれるため、ぜひチェックしてみてください。

毎日のように請求の取り立てが来るいった精神的なストレスから解放され、気分が穏やかになります。

そのため、引っ越しをしないといけなくなったり、車がなくなって不便な生活になるかもしれません。予定にない引っ越しや車のない生活は、少なからず家族にストレスをあたえるでしょう。

もし会社からも借り入れがある場合には、裁判所から通知が届くため会社に知られてしまうことになります。

無料相談を何回でも受け付けている弁護士・司法書士事務所も多数あるため、納得いくまで相談ができます。内容によっては、自己破産ではない方法で借金問題を解決できるかもしれません。一人で抱え込まず、専門家の力を借りましょう。

さらに個人信用情報機関に自己破産したという情報が10年間掲載されます。返済能力の信用を失うため、クレジットカードやカードローンの審査に通らなくなってしまいます。

その他、破産手続中は公的な資格を使用した仕事に就くことができない点もデメリットです。

まとめ

今回は、自己破産をするとどうなるかについてお伝えしました。

自身の状況をよく考え、必要であれば専門家に相談しましょう。

諦めないことで、人生は何回でもやり直せます。

・本記事の内容は、本記事内で紹介されている商品・サービス等を提供する企業等の意見を代表するものではありません。

・本記事の内容は、本記事内で紹介されている商品・サービス等の仕様等について何らかの保証をするものではありません。本記事で紹介しております商品・サービスの詳細につきましては、商品・サービスを提供している企業等へご確認くださいますようお願い申し上げます。

・本記事の内容は作成日または更新日現在のものです。本記事の作成日または更新日以後に、本記事で紹介している商品・サービスの内容が変更されている場合がございます。

・本記事内で紹介されている意見は個人的なものであり、記事の作成者その他の企業等の意見を代表するものではありません。

・本記事内で紹介されている意見は、意見を提供された方の使用当時のものであり、その内容および商品・サービスの仕様等についていかなる保証をするものでもありません。